[转] 沪铜整固蓄势中线依旧向上(1图)

上方目标朝向47000 元/吨以及更上方48000 元/吨一线

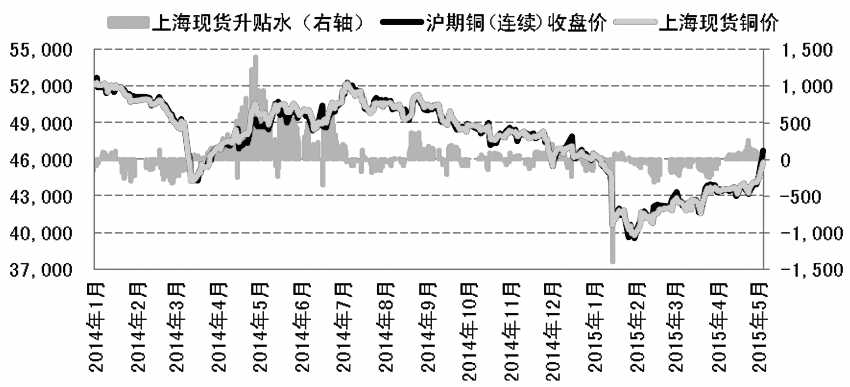

5月以来,在中美宏观政策“蜜月期”、铜市供需再平衡以及厄尔尼诺来袭等利好因素叠加下,铜价已攀升至年内高点。当前沪铜短期整固以消化涨幅,预计未来铜价仍有望延续反弹,上方目标朝向47000元/吨一线以及更上方48000元/吨一线。

政策预期利好商品市场

5月10日,中国央行宣布降息。从此前中央政治局声明和央行动作来看,今年国内货币政策逐步从中性转为宽松将是大趋势,二季度料有更多利好政策陆续出台,使得有色金属存在较强的托底预期。

日前公布的美国4月核心经济数据喜忧参半,其中4月新增非农就业人数22.3万人,不及预期的22.8万人,但失业率走低至5.4%。结合此前美联储4月会议声明来看,虽然美联储内部鹰派言论不断传出,但2015年拥有投票权的官员中,鸽派占据压倒性的优势。美联储官员在加息问题的态度上更为审慎,缺乏太大的动力来推动加息,预计美国延迟加息至最早6月以后是大概率事件。中美两国货币政策的倾向推动国内流动性整体充裕、美元指数振荡承压,这些都为铜等大宗商品构筑利好大环境。

供需再平衡,沪铜凸显抗跌性

从大周期来看,铜等大宗商品结束“黄金十年”之后已处于熊市格局,但行业动态供需的再平衡,往往推动年内商品价格迎来阶段性反弹。当前多家国际机构陆续发布强厄尔尼诺预警,该现象将严重制约环太平洋(601099,股吧)地区的矿业供应,特别是对铜镍将有较强的价格提振。此外,今年进口铜降温加大沪铜的抗跌性,传统消费旺季下,上期所铜库存拐头大幅回落,进口融资铜大幅降温,使得国内现货铜相对抗跌。

精矿方面,根据上海有色网调研,当前干净铜精矿TC维持在95―105美元/吨,混矿TC报价130美元/吨左右。铜精矿市场成交活跃度下降,矿商多以交付长单为主,零单市场几无成交,国际矿山与国内炼厂对峙观望。

进口方面,截至5月12日,上海电解铜CIF(提单)溢价报75―85美元/吨,保税库铜(仓单)溢价70―85美元/吨,两者溢价报价趋稳。铜三个月沪伦比值在7.19左右,三个月远期进口铜倒挂1100元/吨。进口铜比价疲软,进口铜买盘清淡。

现货市场,截至5月12日,上海电解铜现货对当月合约报价在贴水20―升水90元/吨,上午平水铜主流成交价在45800―45860元/吨,升水铜主流成交价在45820―45920元/吨。临近交割,沪铜隔月几无价差,部分投机商入市吸纳低价货源,持货商捂货挺价现象增加,下游逢低采购热情回暖,供需改善令现货升水有所抬升,市场成交明显改善。

旺季尾声,沪铜料振荡偏强

从季节性走势来看,国内铜市期现价差往往在经历1―2月的低谷之后,3―5月是铜市期现价差的上升阶段,现货铜将逐步由弱转强,而到5―7月期现价差达到全年最高点后将回落,随后8-10月受助于金九银十维持相对坚挺,从11月到次年1月再次走弱。这种季节性规律具有一定的价差回归的普遍意义,而今年传统消费旺季有所后移,铜市信心由弱转强,使得5月现货仍有望支撑铜价振荡反弹。

操作上,建议投资者继续维持多头思路,以轻仓多单参与为主。

(作者单位:国信期货)

您需要 [注册] 或 [登陆] 后才能发表点评