[转] 美国黄金储备规模依然稳居全球榜首(3图)

但其所拥有的黄金量与负债无法匹配

我们都知道,美联储已经不再承诺给货币支付黄金了,但这依然是一种我们用于判断这个体系杠杆率的测算工具。1945年12月27日,《布雷顿森林协定》确定以黄金为基础,以美元为最主要的国际储备货币,1盎司黄金兑换35美元。美元作为最主要的国际储备货币,直接与黄金挂钩,各国货币则与美元挂钩。这就是所谓的“美元―黄金本位制”,美国承诺应各国要求将其他国家持有的美元兑换成黄金。

为什么叫“美元―黄金本位制”,是因为其实最早实行金币本位制的国家是英国。英国政府在1816年颁布了铸币条例,发行金币,规定1盎司黄金为3镑17先令10.5便士。1819年英国又颁布条例,要求英格兰银行的银行券在1821年能兑换金条,在1823年能兑换金币,并取消对金币熔化及金条输出的限制,从此英国实行了真正的金币本位制。由于当时英国在世界经济体系中的突出地位,它实际上是一个以英镑为中心,以黄金为基础的国际金本位制度。

这种国际金本位制度持续了30年左右,到第一次世界大战爆发时宣告解体。第一次世界大战前的国际货币体系,是典型的国际金本位货币体系。它是在资本主义各国间经济联系日益密切,主要资本主义国家实行金币本位货币制度之后自发形成的,其形成基础是英国、美国、德国、荷兰、一些北欧国家和拉丁货币联盟(由法国、意大利、比利时和瑞士组成)等实行的国内金币本位制。

再到后来,第二次世界大战后,建立了我们所熟知的以美元为中心的国际货币体系。美元的这一含金量是从1935年起固定下来的,政府要想印一张面值为100美元的钞票,金库里必须增加88.8671克的黄金,否则钞票是印不出来的。这实际上是一种金汇兑本位制,美国国内不流通金币,但允许其他国家政府以美元向其兑换黄金,美元是其他国家的主要储备资产。

但其后受美元危机的影响,该制度也逐渐开始动摇,至1971年8月美国政府停止美元兑换黄金,并先后两次将美元贬值后,这个残缺不全的金汇兑本位制也崩溃了。1971年8月,尼克松政府正式宣布放弃1盎司兑35美元的挂钩关系,改为自由浮动。

B 全球黄金储备

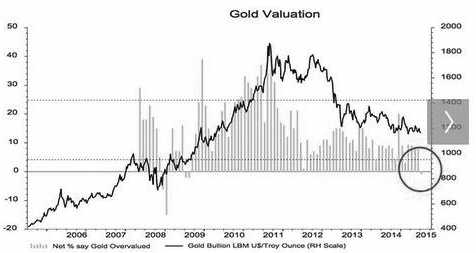

美国联邦储备银行2015年8月5日公布的,经调整的货币基础数据为4.019万亿美元。按照当时黄金1090美元/盎司的价格测算,美国联邦储备银行“拥有”30.69亿盎司或114771吨黄金。而2008年3月黄金达到1000美元/盎司峰值时,联邦储备银行拥有26656吨黄金。在美联储2015年5月的报告中指出,美国拥有2.62亿盎司或者8149吨黄金。我们可以粗略算出,在货币基础等值兑换黄金的理论下,这相当于出现了106622吨黄金的巨大短缺。

根据一些关于全球黄金储备的数据,目前全球黄金储量大概在155244吨至171300吨之间(数据来源于Jams Turk和GFSM)。根据美国政府的负债,其应该拥有全球67%至74%的黄金储备量。世界黄金协会公布的世界黄金储备最新数据显示,在国家排名中,美国仍然毫无悬念地稳居“囤金大户”的榜首,德国、意大利、法国分居第二、三、四位。中国则赶超俄罗斯成为全球黄金储备第五大国。而作为国际组织的国际货币基金组织的黄金储备量则介于德国和意大利之间。该数据显示,美国的最新黄金储备量达到8133.5吨,德国为3381吨,国际货币基金组织为2814吨,其余国家或组织的储备量都在2500以下。中国的黄金储备量为1658.1吨,俄罗斯为1275吨。

从历史上看,22000吨已经是美国在一定时期内拥有黄金的最大量了,虽然这与上述提到的,货币基础换算的114771吨还有很大的距离。根据上面的数据去想象,美国在2008年的26656吨黄金累积到2015年的所谓114771吨,这几乎是不可能的。而负债扩展到这样的水平,是个很恐怖的过程。很明显,美国所拥有的黄金与其负债完全无法匹配,这个国家杠杆已经十分高了。

C 去杠杆化进程决定黄金走势

自2008年金融危机以来,美联储已经“印刷”了超过3万亿美元,大约是美国假定还在金库里的所有黄金目前市场价值的10倍。全球每年的黄金产量约为2500吨,约8000万盎司或约1050亿美元。全球生产1050亿美元的黄金,要通过全球黄金矿业界的巨大努力。但美联储选择了“开动印刷机”,自2008年以来毫不费力地创造出超过3万亿美元的数字美元。高杠杆带来的隐患就是,在未来某个时点,必然要出现一个去杠杆的过程。

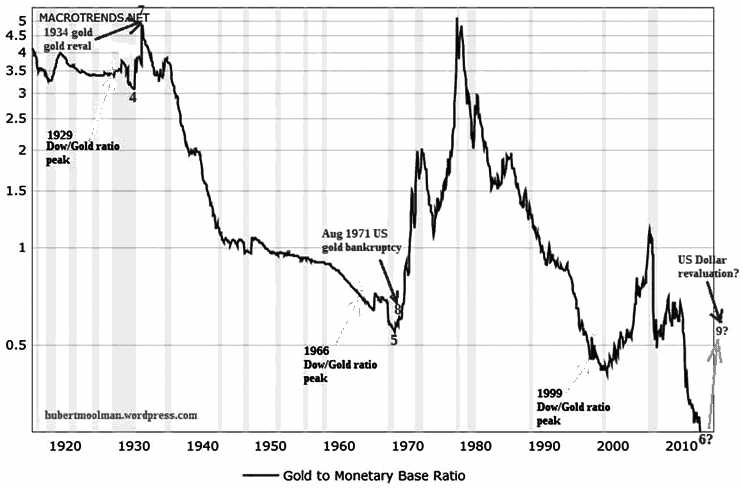

图2展示了追溯到1918年的金价与圣路易斯经调整后货币基础(St. Louis Adjusted Monetary Base)的比率。圣路易斯经调整后货币基础是美国各地联储和美国国债之外货币的总流通额加上美联储的存款。Macrotrends提出,货币基础应该大致与美联储的资产负债表规模相匹配,由此表明,新货币的创造水平需要能够防止债务通缩。这是美元计价的黄金价格除以数十亿美元的圣路易斯经调整后货币基础得来的。例如,目前该比值处于0.27的水平,那就是以1090美元(近期黄金价格)除以4019美元(代表40190亿美元)。图2中,有三个地方出现了道琼斯/黄金比例高峰值,分别是点1、2和3,这几个峰值过后不久,我们看见了黄金与货币基础的比价到了一个阶段的低位。

在第4点上,大概在1932年,黄金的价格一直维持在20美元/盎司附近。尽管第二次世界大战前后黄金价格重估较为温和,但发生在主要贸易大国之间的黄金争夺战异常激烈,并开始导入意识形态领域的国际较量。

“十月革命”后,发生在前苏联的经济崛起令西欧及美国等陷入严重不安和恐惧。据估计,当时前苏联的黄金拥有量高达2亿盎司,并且每年的黄金产量达到1714万盎司,接近于南非,并为黄金产量世界排名第三的加拿大的4倍。为阻止前苏联向国际市场出售黄金,占世界黄金储备近70%的美国极力稳定黄金价格,将黄金价格固定在35美元/盎司并保证自由兑换的布雷顿森林体系就是在这一背景下产生的。

与此有关的是,第一次世界大战以后双边及多边贸易的快速增长一度断送了国际黄金以及外汇自由兑换的命运,加上英镑贬值带来的恐慌,各国不断提升黄金储备在整个货币储备当中的比例,以至于黄金价格违背美国的政治意愿而出现小幅上涨。

1954―1971年期间,尽管美国继续努力维持旨在遏制前苏联通过向国际市场出售黄金为军备竞赛筹集资金的布雷顿森林体系,以至于黄金价格持续稳定在每盎司35美元的水平,但美国主要贸易伙伴国经济的快速增长,特别是对美国出口的快速增长,导致这些国家充分利用黄金对美元的固定兑换价格将美元转换为黄金。美国为此付出了沉重的代价。

据国际货币基金组织提供的数据,1952年美国的黄金储备曾高达20663.1吨,占世界黄金储备的比例为64.56%。到1971年,美国的黄金储备以惊人的速度大幅下降到9069.7吨,占世界黄金储备的比例下降到24.8%,由此也出现了图2中黄金与货币基础比率的第5点低点。至此,由于已严重威胁到货币基础的安全性,美国再也不愿继续扮演世界黄金输出大国的角色了,尼克松政府被迫在1971年宣布关闭黄金窗口,停止黄金与美元的自由兑换,并放任国际市场黄金价格自由上涨。这不仅是一种债务违约,更导致了美元的贬值。因为,从这个时候开始,美国政府要增加货币基础就不再需要顾虑自己的黄金储备了。

综上所述,我们看到了上世纪30年代和70年代发生了类似情况的两个阶段。先是经历道琼斯指数与黄金比例的高点,然后就会出现一个时期的黄金需求短暂猛增,从而导致美元重新调整。从1999年至今,其实也跟上述两个阶段十分相似。图2第3点出现了道琼斯指数与黄金比例的高点,从这点之后,图表走势有如上世纪30年代与70年代,但比当时更为剧烈。接下来,很可能会有一个黄金需求猛增的阶段,然后导致通缩压力出现。这跟上世纪30年代与70年代出现的美元赎回压力是一样的。我们将会看到图2上点6所示,随后黄金与货币基础的比例就会大幅拉升,推动黄金价格明显上升。

(本文编译自http://hubertmoolman.wordpress.com)

您需要 [注册] 或 [登陆] 后才能发表点评