[转] 玻璃 趋势性行情难以出现(8图)

生产企业冷修或停产, 行业整合正在展开

8月玻璃现货市场秉承着传统旺季临近的节奏,尤其是北方市场需求趋好,旺季效应提前显现。而在“金九银十”到来之后,现货价格涨幅却不及预期,部分地区甚至出现滞涨现象,呈现出北强南弱格局。同时,玻璃期货价格几经波澜,8月中旬之后,期现价格走势逐渐背离,主力合约振荡下行,于国庆节前夕最低跌至815元/吨,幅度达10%。放眼整个平板玻璃市场,因利润空间不断被压缩,生产企业冷修或停产产能陆续增加,行业整合正在展开。此外,在宏观经济疲弱的压制下,房地产需求改善不明显,价格上涨缺乏足够驱动力,后市玻璃市场将在弱势格局中完成去产能化。

现货旺季行情提前透支

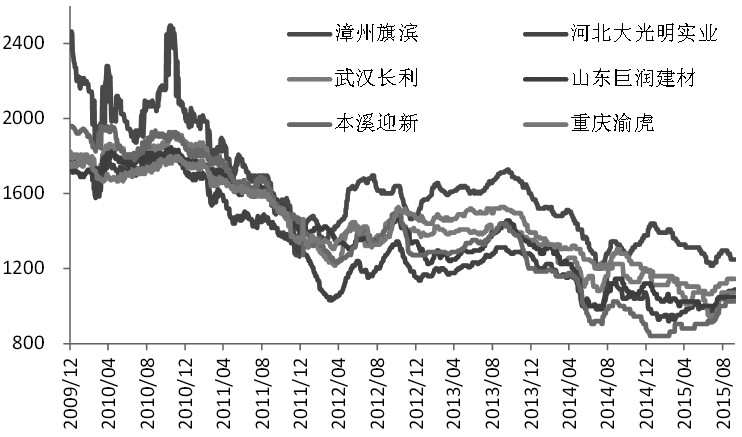

旺季的到来为玻璃行业提供了良好转机,生产企业更是做足了功课。8月开始,各区域市场便试着涨价,尤其以沙河为代表的北方地区现货价格涨势迅猛,借京津冀环保限产的东风,生产企业纷纷提涨价格,单月涨幅达到6%。随后,因前期大幅深跌而沦为新价格洼地的华中地区进行了几番涨价。东北、华南等其他地区玻璃价格也经历了不同幅度的上涨。然而,进入9月,由于深加工企业订单不足,生产企业去产能速度弱于市场需求减少的速度,各地涨价热情大大回落。分区域看,沙河、东北等少数地区在涨价,其中,沙河地区由于深加工市场的壮大,将房地产市场需求下滑的利空部分抵消,据了解,当地深加工企业可以消化本地30%以上的玻璃原片产能,而且对深加工后的玻璃而言,其销售半径不再受距离限制,销售范围得到极大扩展。而东北市场价格的提升主要来自于总产能的减少,近3个月来,东北三省中各有一条生产线进行冷修。除此之外,其他大部分地区均表现不佳,深加工企业资金链普遍紧张,其中华南市场价格跌幅最大,华中市场以僵持为主。

期现市场出现背离

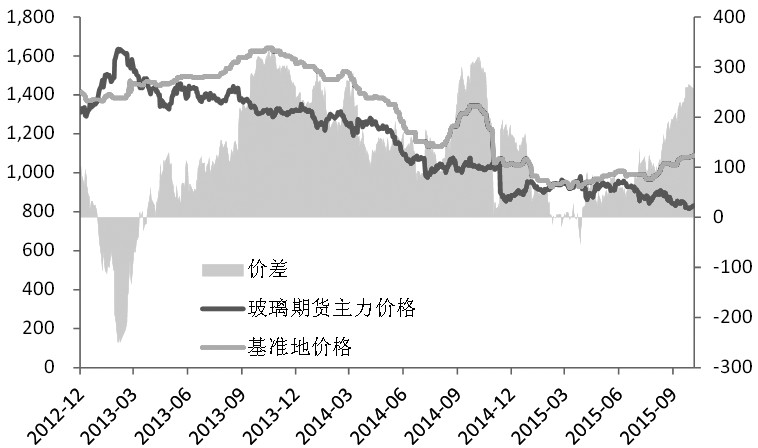

与往年同期相比,今年的旺季折扣力度惊人,不过现货市场的旺季效应仍在,或多或少对市场心理有一定的支撑,国内玻璃市场平均价格还是处于小碎步上升趋势。而期货市场却苦不堪言,自8月中旬开始,在外围市场疲弱、经济需求低迷的宏观环境下,玻璃期价重心不断振荡下移,即便有过几次小反弹,但力度也大大逊于其他建材品种。十一长假前夕,主力合约1601和基准地沙河地区的价差再次扩大,期货贴水幅度超过250元/吨,创下自沙河地区改为基准地之后的高位。我们发现,当玻璃期现价差的绝对值在250―300点高位时,持续时间一般不长,多数会修复。由此考虑,在目前现货市场持稳背景下,短期玻璃期价继续向下空间不大。

生产企业利润下滑

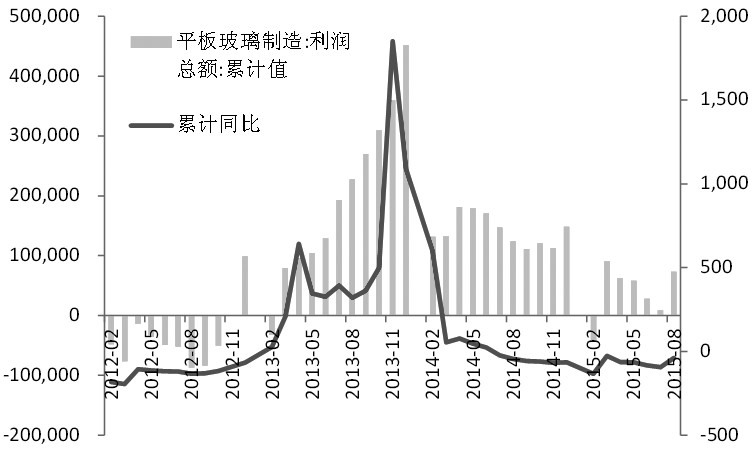

近年来,平板玻璃行业大规模扩张。2012年全国新增浮法玻璃生产线19条,累计增加产量1.34万吨/天;2013年点火浮法生产线29条,日熔化量增加2.25万吨;2014年新增23条平板玻璃生产线,共增加1.68万吨/天的玻璃产量。在大肆扩张的背后,玻璃生产效益却日渐下滑,供需矛盾恶化导致行业利润受到严重挤压。国内玻璃制造业累计利润自今年二季度开始逐渐减少,累计同比也延续去年7月以来的负增长态势。受此影响,今年新建生产线条数大大减少,截止到9月底,全国只有9条新建生产线烤窑点火,熔化量增加6500吨/天,不及去年同期的一半。

冷修产能增加

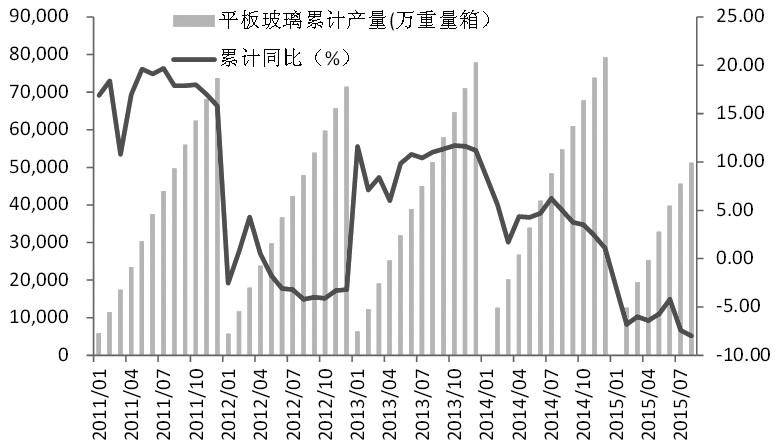

虽然平板玻璃年产量达到历史高位,但是产量增速在持续回落。2015年1―8月平板玻璃累计产量为5.12亿重箱,累计同比下降8%,这也是继今年2月后的第7次累计同比下降。尽管平板玻璃生产企业冷修或停产的成本损耗巨大,但在销售价格不能覆盖生产运行成本的情况下,一些企业不得已将生产线进行冷修。今年以来,全国共有36条生产线相继冷修,远超过往年同期冷修数量,达到空前高峰,日净减少产能7430吨,相当于10―12条中等规模的生产线总产量。据了解,原来华东地区最大的玻璃生产企业江苏华尔润集团本部目前只剩下最后一条生产线,且本月底也有停产计划,或将彻底退出玻璃原片生产行列;中国耀华玻璃集团也濒临全线停产,其他还有多家中小型玻璃生产企业已彻底停产。虽然后期国内还有新生产线投产计划,但整体来看玻璃行业去产能化已经展开,玻璃总供应量有继续回落趋势。

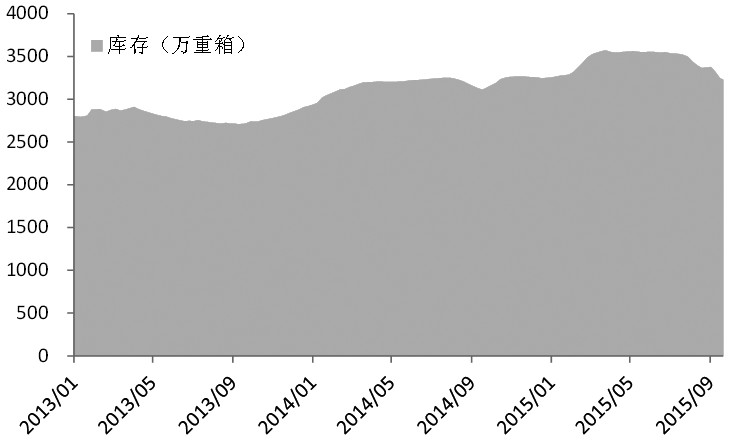

库存方面,今年3月中旬至7月底,国内平板玻璃库存一直在3500万―3580万重箱之间高位徘徊,之后开始有所回落。截止到10月9日当周,平板玻璃行业库存3294万重箱,环比增加63万重箱,同比增加129万重箱。从库存高峰回落以来,玻璃库存减少343万重箱,远不及同期厂家停产冷修的7180万重箱。行业产销率表现不佳,产能利用率首次跌破70%,这种局面在低迷的宏观形势下预计还将继续维持。当前的库存下降局面乃是依托旺季需求心理的带动,但持续性难以乐观。从历史规律来看,11月之后,随着建筑玻璃需求回落,玻璃库存再次上升概率较大,从而对价格形成一定的压制。

房地产需求增长缓慢

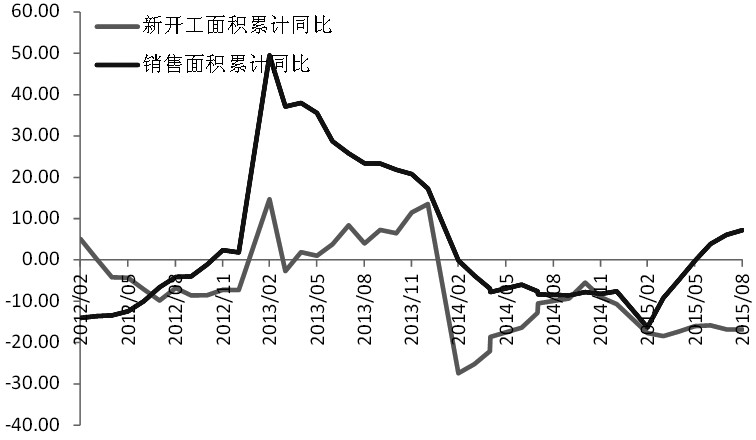

2015年前三季度全球经济增速低于市场预期,同时,全球金融市场的大幅波动对经济复苏造成一定影响。中国8、9月制造业PMI均跌破荣枯线,市场信心低落。虽然政府不断出台房地产救市措施,包括多次降息、调整公积金贷款额度、降低首付比例等多项托市政策,但房地产整体市场仍未见明显持续性的改观。 2015年1―8月房地产开发投资完成61062亿元,同比增长3.5%,增速延续2013年12月以来下降的局面。统计数据显示,1―8月40个大中城市的土地购置面积为5045万平方米,同比减少29%。内需疲弱加上国内不少中小城市房屋库存高企,企业拿地意愿不强,投资增速大幅回落。2015年1―8月商品房销售面积同比增长7.2%,较1―7月提升了1.1%;同期,房屋新开工面积下降16.8%。商品房销售金额累计虽然同比增长15.3%,但环比方面延续下滑趋势。房地产相关数据改善不理想,地产利好政策的边际效应在逐渐减弱。

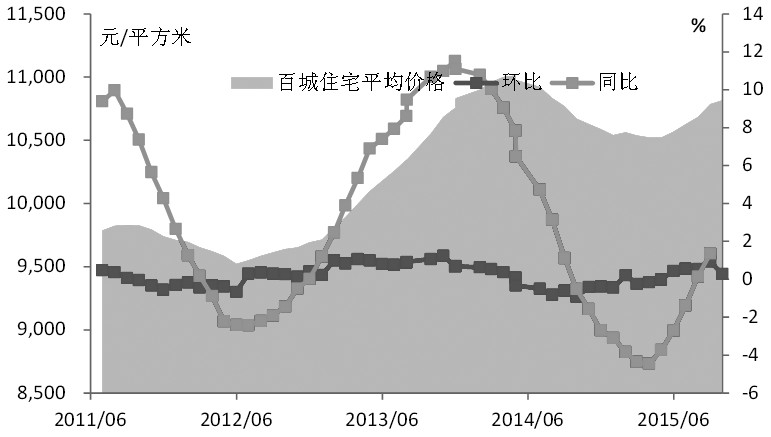

不同城市间分化严重

国家统计局数据显示,9月百城住宅价格指数达到10817元/平方米,为2014年7月以来的新高,地产价格的走高当属北上广深的贡献最大。分城市来看,一线城市的新建商品住宅与二手住宅价格同比均上涨且涨幅相对较大,二线城市同比涨跌互现,三线城市同比仍然全部下降。值得注意的是,8月末国内商品房待售面积依然有66324万平方米,较7月末增加65万平方米,创下历史高位,这部分压力主要来自于三四线城市。目前不同城市间的分化依然严重,房地产的整体复苏有待时日。

由于平板玻璃75%用于建筑施工,地产行业的兴衰决定着玻璃市场的走势。整体来看,房地产投资增速偏弱,对平板玻璃的需求缺乏有力提振。即使后期再次出现政策性利好,也基本只在少数一线城市有所体现,对于广大的中小城市而言,尽快去库存才是重中之重。

后市展望

整体来看,玻璃生产企业效益不佳,在利润缩减的压力下,不少生产企业无奈之下选择冷修或停产,玻璃总供应量呈现减少趋势。需求方面,房地产市场的黄金时期已一去不返,虽然当前呈现复苏迹象,但回暖速度仍然不甚乐观。

由于外围环境疲弱,房地产需求不振,玻璃期货价格在“金九”的表现与预期旺季背道而驰。而现货市场上,今年旺季行情在8月提前透支,旺季不旺已成事实,在沙河地区价格偏强与南方其他主流市场价格低迷的共振下,全国玻璃市场各区域间的差异正在逐步缩小。当前国内玻璃深加工企业多数资金流转困难,对原片玻璃的采购热情不高,玻璃市场上行缺乏有力支撑。此外,鉴于当前期货已处于深度贴水状态,期价继续下行空间有限。后市玻璃期货趋势性行情难以出现,或在振荡中完成产能调整。 (作者单位:弘业期货)

您需要 [注册] 或 [登陆] 后才能发表点评