[转] 化工板块行情解读及后市展望5.25-5.29(7图)

橡胶:

本周,沪胶回调幅度加深,直接调整至本轮反弹区间12200-15200的50%分位线附近,于40日均线获得支撑,持仓则价格走低而显著下降,表明空头部分获利离场。

消息面来看,整体较为平静,主要是有两条:一是,泰国政府计划自6月1日起整治约400万莱侵占国家土地的橡胶种植园。本月上旬,泰森林厅会议上曾指出,截至2014年,该国有440万莱森林被占用种植橡胶树(橡胶总种植面积约2000万莱)。点评:此消息虽然利多价格,但具体的执行效果还有待观察。二是,泰国政府正在考虑农户提出的一项政府支付橡胶市场价格和目标价格之间差额的补贴的计划。点评:补贴对于实际现货报价并没有太大影响,只是考虑到胶价的支撑十分薄弱,预计补贴措施出台将进一步拉大现货与农户目标价的差距,泰政府是否有足够财政能力持续进行补贴仍值得怀疑。

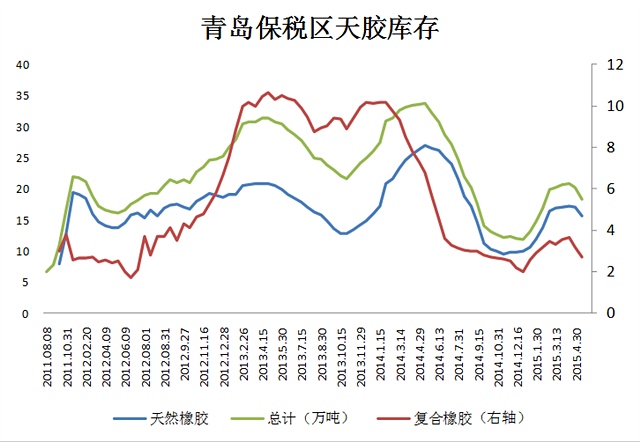

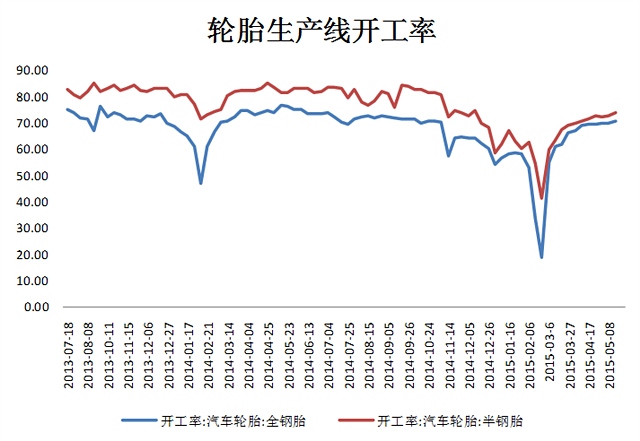

供需情况分析。上游方面,国内海南和云南产区均进入割胶季,但预计初期胶水品质还不稳定,全乳胶大量上市还要再有一段时间。东南亚产区同样陆续进入新胶供应季,但由于国内进口量持续下滑,进口胶供应压力并未抬升。中游贸易环节,截止至5月中旬,青岛保税区各类橡胶库存为19.48万吨,环比下降约8.4%,为连续两次出现下降,其中主要的降幅来自天然橡胶库存,近一个月里累计下降了1.6万吨。目前保税区库存仅相当于去年同期的五成左右。下游方面,上周全钢胎和半钢胎的开工率分别为70.72%和73.73%,环比增加1.02和1.08个百分点,较去年同期下降5.78和7.57个百分点。总体来看,上游相对平稳,中游去库存仍在进行,下游需求疲弱依旧是常态。

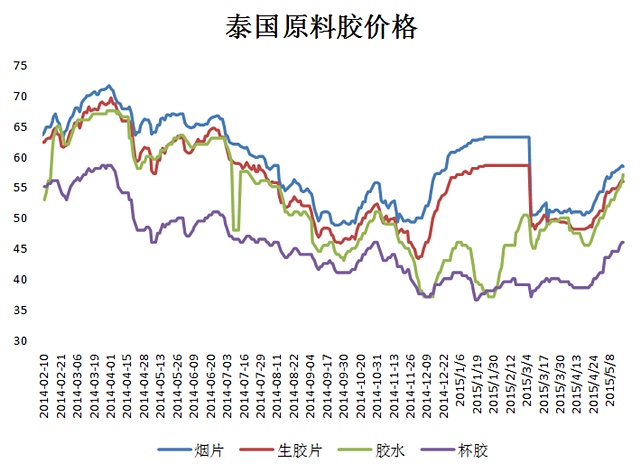

从现货价格角度来看,虽然上周开始国内橡胶期货和现货价格都松动回落,但是外盘原料胶和船货的报价仍持稳于高位。5月20日,泰国合艾市场生胶片报55.92泰铢/公斤,烟片报58.42泰铢/公斤,胶水报57泰铢/公斤,杯胶46泰铢/公斤。泰国产3号烟片胶的船货到岸价为1830美元/吨,较前期最高价仅下跌约2%。

我们认为,当前市场主要的杀跌力量―产业套利和套保空头,正因基差收缩已出现部分离场,且短线再次入场的空间不足,而周四夜盘在原油带动下的反弹则说明市场有望重新站上万四关口,建议在现货止跌回升的情况下,逢低轻仓尝试多单,止损13400。

PTA

5月初以来,随着前期利好因素逐步消化,急速上涨行情过后,PTA期货开始快速回调,短线虽有技术性反弹需求,但长线压力犹存。

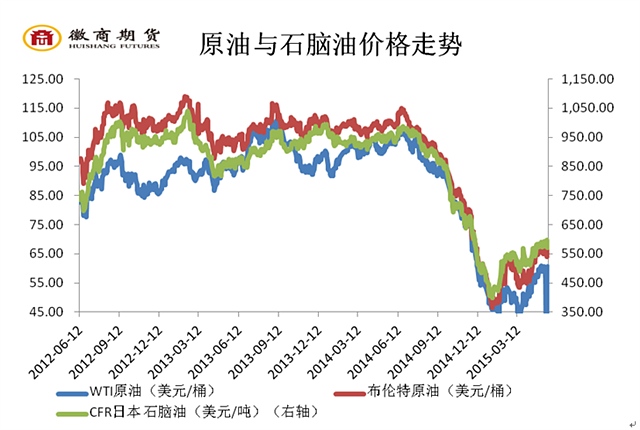

据有关数据显示,OPEC 3月日均产量创2011年6月以来新高,4月日均原油产量继续增加1.8万桶。此外,伊朗石油部副部长预计OPEC不会在6月会议上宣布减产,供应端看不到任何控制产量的迹象。与此同时,美国原油进口减少,各地库存高企,即便在二季度消费旺季原油价格亦难有上佳表现。而PX方面,在上期报告中我们有所阐述,6月PX将面临检修装置重启和新产能释放的共同压力,且这种压力已经逐步显现,截止5月20日,亚洲PX价格较月初最高点回落99美元/吨,10个交易日跌幅打10.09%,难以提振下游市场行情。

从PTA自身情况而言,目前PTA已开车装置基本维持满负荷,供求基本平衡。但翔鹭二期450万吨和四川晟达100万吨产能6月启动后将明显提升供应量,6月社会库存预计将重新走高。当前市场维持大厂盈利小厂亏损状态。而由于交割库库存维持高位,1509合约仓单届时也面临清库压力,后期有望贴水现货,整体价格重心将跟随原料PX价格波动。而三季度汉邦石化220万吨新增产能的投放或也将进一步对行情造成冲击。

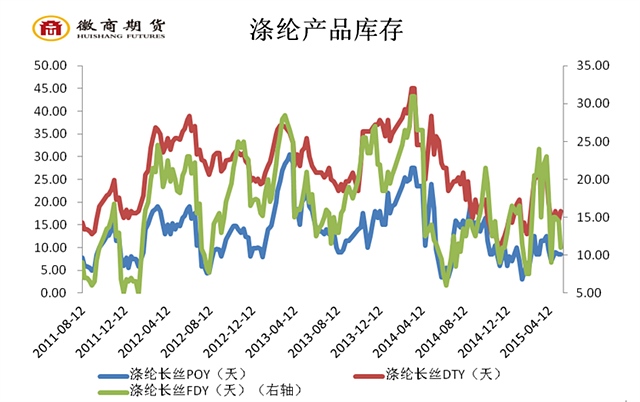

下游聚酯方面,聚酯负荷前期已创出近年高点,但随着消费旺季过去,后期负荷下降概率较大。近期织造加弹负荷开始下滑,对聚酯产品的需求减少,使得近三周聚酯产销率维持在五成左右,涤纶库存出现明显回升。截至5月20日,长丝POY、FDY、DTY库存分别为8.5天、11天、18天,较4月末低点上升1.5天、2天、2天。聚酯产品生产利润方面也不见好转,基本维持盈亏平衡附近,已有部分聚酯企业有限产意愿,聚酯负荷也从前期高点85%小幅下滑至83.7%左右。后市下游聚酯将继续逐步回归淡季,需求端难以刺激PTA价格持续上行。

综上所述,原油短期上涨空间有限,后市还将受到OPEC不减产和美元调整后回归强势的冲击;PX价格在本就缺乏上涨主动性的前提下,更面临着检修装置重启和新产能投放的双重压力;随着PTA期现货价格的走高,多套PTA检修装置重启, 6月随着翔鹭石化450万吨装置如期重启,腾龙芳烃爆炸对9月合约的影响将被彻底抹去。PX和PTA供应将重回过剩状态,库存将再次走高;加之下游消费进入淡季,聚酯织造库存已回到年内偏高水平,后期负荷下降概率较大。在成本趋弱、库存偏高、消费疲软的背景下,PTA期货1509合约有望再次跌破5000点。

LLDPE

近期,塑料主力表现偏弱,延续着高位回落的行情。5月以来市场的变化是显而易见的,基本面现货价格从月初就开始回调,这样的趋势延续到月底,足见市场对于高价的抵制。那么对于未来一段时间的走势预测,我们更多的是要注意石化的动向,包括装置的检修情况以及石化的调价趋向。在目前的需求真空期,价格表现也是易跌难涨的。

首先,国际原油高价位盘整,油价上行有压力。因为连续几周美国EIA库存增长量的锐减很好的带动了原油价格的反弹,WTI原油更是一度涨至64美元,表现突出。但是五月的中下旬原油的表现就不再突出。WTI油价连续两周在60-62美元区间内震荡,布伦特原油也基本活动于65-67美元的区间内。换言之原油因为在今年的高位震荡,对国内塑料趋势性的带动并不明显。目前对国际原油走势影响最大的几点因素主要就是中东时局的稳定性、国际原油产量的增减情况以及OPEC和美原油减产的意向。逐一分析来看,中东地区时局的变化其实是捉摸不定的,各地区的冲突时有发生,因此中东的紧张局势因为其间断性对原油的价格只在于短期的影响,未来也不会形成趋势性的影响;目前国际原油的库存水平仍处于历史的高位水平,尽管此前三周EIA原油库存增长都在大幅减小,最近一周的数据也表明EIA库存减少了267万桶,库存量已经开始下滑,但是美国原油的库存量也仍处于5年的新高。可见原油库存的压力仍不可小觑;原油价格2014年6月一度达到115美元水平,随后受供过于求影响大幅下跌,随着OPEC国家拒绝减产,原油跌至6年低点。OPEC将于6月5日举行例会,但目前舆论不认为OPEC将会改变不减产的政策。综上,原油市场局势稍有缓和,但全面的利好还未出现,短期内国际油价也很难有明显的增长。

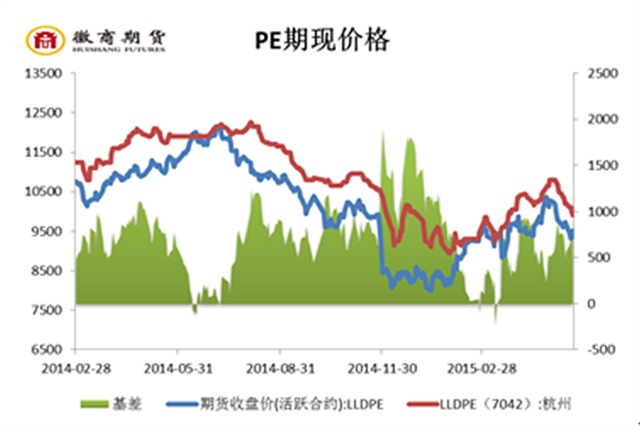

其次,现货价格下调还未结束。在最近一个月的时间内国内塑料的现货价格可以说经历了过山车式的行情。月初因为石化的挺价动作,现货价格达到年内高潮11000元/吨。相比去年的高位价格也属于高价,但随后在下游叫苦不迭和终端需求持续疲软的格局下,现货价格快速的回落。目前价格重心已经低至9900元,月内的跌幅达到10%。而且目前看来现货价格并没有见底的趋势。对比近期期现价格的走势基本是趋同的,基差的变化也不明显。不过期现价格进一步下探的趋势已经非常明显。

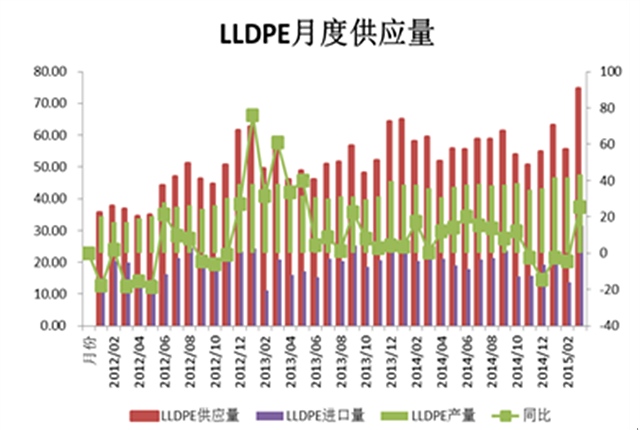

最后,塑料悲观预期中的压力。第二季度以来因为下游农地膜的需求真空期,导致塑料面临的压力将更大。最主要的一点压力就是来自5月底6月初大部分地区的石化检修装置将陆续开车,这其中就有5月底开车的独山子石化,6月初开车的扬子巴斯夫,以及武汉乙烯等地的装置将开车。如此,3月开始涉及全国各地石化的检修大潮将逐渐进入尾声。石化的开工逐渐上升在需求不足的时期将形成很大压力。另外一点是国外的进口货源会在5月底陆续到港,而且预计进口货源的增长将会非常明显。下图是国内LLDPE的表观消费量图,截止今年3月国内PE的表观消费量达到74.66万吨,同比增长25.54%。其中进口量达到31万吨,同比增长34%。可见进口量增长的速度之快。以上两点无疑将会成为6月压制塑料价格的两大因素。

综合以上几点分析我们认为未来塑料仍然面临较大的压力,短期内跌势中的小反弹更多程度上是技术上的表现。因为基本面的压力中长线的空头趋势将难以改变。具体操作上建议投资者不要盲目沽空,短线关注1509合约期价是否有延续性反弹,若价格在9650点以上没有突破可以考虑入空单。

本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

您需要 [注册] 或 [登陆] 后才能发表点评