[转] 提高股指期货保证金抑制过度投机值得商榷(2图)

建议在有效限制市场过度投机后, 适当调整当前的系列管控措施, 促进衍品市场健康发展

保证金交易原理及模式

期货保证金交易源于现货的定金交易原理。按照一般性商业规则,现货企业签订预先销售合同定金在20%左右,由于期货经过了场内标准化处理,并附带严格的风控制度,发生违约和道德风险的可能性较低。而且期货主要的功能在于对冲与转移现货的风险,这就要求对冲风险尽量少占用资金,而将更多的资金用于日常经营与管理上。因此,期货保证金远低于商业合同的定金,商品期货保证金比例一般为5%。

由于金融市场的特殊性,股指期货保证金水平的设计,需要在维护交易的安全性和流动性二者中寻求平衡。过低的保证金水平容易造成投机的膨胀,而保证金过高则限制期货功能的正常发挥。因此,股指期货保证金的设计是否科学合理,不但关系着该品种的生存与发展,还有可能对其他市场产生影响。

当前,海外指数期货保证金模式主要有两类:固定保证金和比例保证金。固定保证金的典型代表有美国上市的指数期货(如S&P500期指)、FTSE股指期货、恒生指数期货等,并根据价格波幅作不定期的调整;比例保证金主要有日经225股指期货、KOSPI200股指期货等,保证金比例一般在10%左右。

由于各国市场波动幅度、投资者结构和指数期货的乘数不同,导致股指期货的保证金水平(初始保证金和维持保证金)存在差异。对于比例保证金模式,当市场波动加剧时,市场曾采取提高保证金比例,以避免违约风险。例如,1987年美指崩盘期间,芝加哥商业交易所(CME)曾四次提高S&P500股指期货保证金比例。

保证金变动对股指期货的影响

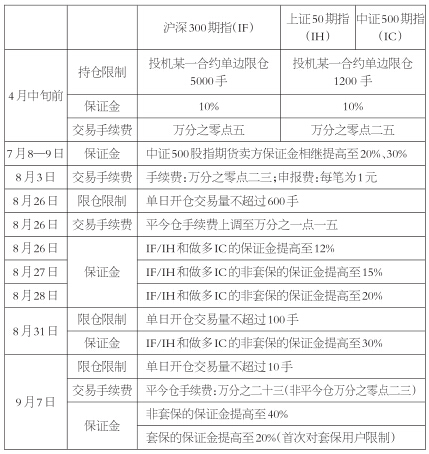

首先,中金所将股指期货的非套保的保证金比例由最初10%提高至40%,套保的保证金比例亦提高至20%,连同其他限制举措,这对股指期货的影响可谓是釜底抽薪。

以50万元资金为例,假设以两个涨停或跌停板作为风险准备金,当股指期货非套保的交易保证金由10%提高至40%,目前在IF1509合约3328点交易1手,总需约51万元资金,而同等资金在10%保证金的情况下,则可交易3手左右。对于中小盘,交易1手中证500股指期货所需资金高达60万元。由于流动性不足,致使股指期货波动性加剧,同时加大了预留风险准备金额度。也就说,在不考虑交易频率的情况下,保证金提高使得股指期货可交易量下降60%―75%。

其次,提高资金使用效率方法就是增加频率,而中金所实施股指期货系列措施中,“在单个产品、单日开仓交易量超过10手的构成‘日内开仓交易量较大’的异常交易行为”,规定对(交易IF)资金500万元以上的大户、日内高频交易等致命性限制。

最后,中金所又将平今仓手续费提高至万分之二十三,高昂的日内平仓成本试图迫使“T+0”转向“T+1”。实际上,市场已经无法通过资金规模或者提高资金周转率来赚取收益。

与此同时,中金所采取的系列管控措施也势必会影响套保盘。如果把股指期货套保的保证金提高至20%,当市场波动加剧时,需要额外预留风险准备金,以防套保盘被强平的风险。因此,机构(尤其是对偏股型基金)需要另外增加现货套保持仓价值的40%资金用于套保。如此一来,机构将面临股指期货价格上涨和下跌的双重压力,上涨则面临套保盘补充保证金压力,下跌则面临被赎回的压力。

从整个结果来看,尤其是9月7日中金所实施股指期货系列措施以来,三大期指当日成交量较前一个交易日大幅下滑90%,持仓量减少15%以上。截至9月10日,股指期货成交量和持仓量分别下降至1.9万手和4.8万手,较去年牛市以来(2014年7月21日―2015年6月12日)成交均量132万手和持仓均量20.6万手,分别大幅下滑98.5%和76%。据了解,当前股指期货全天成交量不及之前的5分钟成交均量。

宜适时调整现有管控措施

股指期货上市的宗旨是基于对A股现货市场风险的规避。实践证明,股指期货是一个有效的风险对冲工具,但实际中风险对冲的应用并没有其他期货品种那么广泛。一个重要原因在于,持有股票(价值投资也是一样)的主要目的是主动承担价格波动的风险,来博取未来不确定性收益,本身就带有较强的投机性。所以,持有股票套保动力就没那么强烈。

然而持有其他衍生品就不一样,债券持有者则是期望未来获得稳定的收益,因而就有很强的意愿利用衍生品规避利率波动风险;外汇的交易者主要为银行,作为中介银行的动机是赚取手续费,愿意利用衍生品规避汇率波动风险;对实体企业而言,为了避免价格波动对生产经营的干扰,也愿意利用商品期货来规避价格波动风险。

由此可见,当现货市场波动风险较小的时候,风险对冲动机就不强,由于具备保证金杠杆交易、交易成本较低等优势,股指期货成为现货交易有效的替代。同时也有部分机构通过股指期货对冲系统风险,进而获取超额收益。

当然,这样减少频繁买卖现货,有助于降低现货波动率。在现货市场出现风险时,尤其是在金融危机爆发时,市场才产生强烈的风险对冲需求,需求越大越能够展现其独特的风险管理功能与作用。因此,自1987年后,每当市场出现大的系统性风险的时候,尽量维持和扩大股指期货市场的流量,以便于现货风险对冲。

在某种程度上来说,股指期货为降低现货市场大波动危机而生,在危机中才能凸显其避险和稳定市场的作用。当然,正是由于实践中很难区分何时(哪些)套保,何时(哪些)投机交易,海外市场才会较少地对套保与非套保的保证金进行区别对待。

综合以上分析,笔者认为,在特殊的时期,由于A股市场建设不够完善,我们完全支持监管层在抑制市场过度投机与稳定资本市场时,采取系列重要决策部署。但是当前针对股指期货采取的系列管控措施过于严格,是一种非常规的手段,属于临时性的,这样不利于股指期货在危机时期发挥功能。同时对股指期货采取系列管控措施也会加大A股资金的外流,这不利于A股市场的长期发展。由此建议在有效限制市场过度投机后,适当调整当前的系列管控措施,促进金融衍品市场健康发展。

(作者单位:瑞达期货(,))

您需要 [注册] 或 [登陆] 后才能发表点评