[转] 美联储加息难产 黄金迎中期反弹契机(6图)

中印、 欧美加大实物需求, 全球央行储备保持升势, 地缘要素起起伏伏

北京时间9月18日凌晨2点,美联储宣布维持利率不变,美元指数短线走低,现货黄金开启多头反扑模式,金价快速飙涨至1140美元/盎司附近。美联储加息是2015年影响黄金价格最大的利空因素,其变化势必将冲击市场心理,空头押注头寸或将随之改变。而考虑到避险是当前全球市场面临的主要问题,金价或以9月议息会议为转折点,迎来中期反弹新局面。

全球经济放缓,美联储加息难产

当前全球经济所面临的下行风险上升,包括美元升值、新兴市场货币贬值、大宗商品价格下跌及资本流入减缓等因素都可能严重削弱全球经济前景。IMF在7月将2015年全球经济增长预估下调至3.3%,并预计中国经济增长将放缓至6.8%,其发布报告称,在过去六个月中,G20出台政策以支持增长的需求更加迫切,发达经济体实施宽松的货币政策“十分关键”。

9月FOMC会议宣布维持联邦基准利率在0―0.25%不变,最终投票结果为9:1。政策声明显示,13位官员希望今年首次加息,此前会议为15位。3名官员希望2016年加息,此前为2名,一名官员希望2017年加息,此前会议中无人希望2017年加息。

声明重新评估了美国就业,经济增长,利率和通胀预期,内容比预期更显鸽派。美联储决策者们显然不愿让脆弱的国际金融市场“雪上加霜”,并希望限制国际金融局势对美国本土经济的负面影响。因此,我们预计美联储即使在今年某个时候加息,也必将配合其他手段,令市场预期美联储将实施历史上力度最小的政策紧缩。

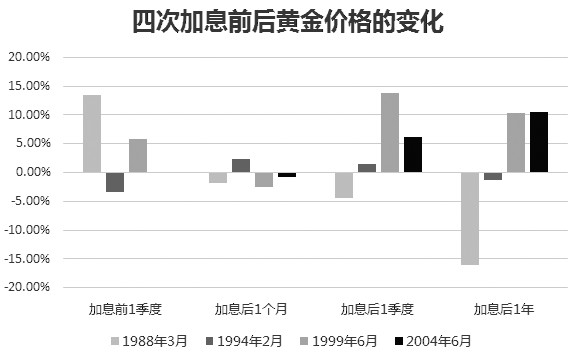

实际上,9月加息与否不会阻碍金价反弹趋向。虽然通常逻辑是升息对黄金来讲,普遍被认为是不利的,因为升息推动美元上涨,也就提高了黄金的持有成本,但是若美联储果断加息,市场讨论长达两年之久的影响要素“靴子落地”,利空出尽是利多,空头回补将大幅提振金价。而从历史数据来看,升息对金价也呈现加息前利空,加息后金价不糟糕的局面。

近30年美联储共经历4次加息过程,分别为:1988年―1989年加息周期、1994年―1995年加息周期、1999年―2000年加息周期、2004年―2006年加息周期。

图为美联储加息前后金价变化

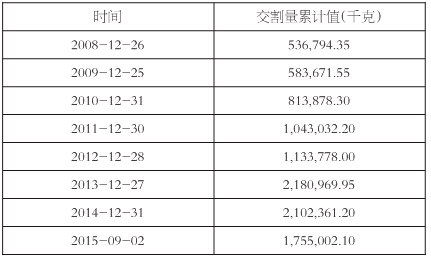

据,当日美联储FOMC宣布维持利率不变瞬间,COMEX12月期金瞬间成交逾3429手合约,买盘推升金价急速拉升;北京时间2:00―2:03,COMEX最活跃的12月黄金期货成交量达6535手,总计20.3吨黄金进入交易,大笔买单导致现货黄金飙升10美元/盎司。在重大事件发生时,如此巨量的成交成为黄金交投的常态,主要原因是当前黄金市场程序化交易盛行,导致急涨急跌成为黄金市场的特点,传统交易策略的出入场机会被压缩。

由上表可以看出,金市持仓成为主导金价最主要的要素,换句话说,资本的力量强于传统要素,这也契合了美联储加息这一单核要素压制金价的市场预期。正是主导把握了资本和话题两重要素,国际炒家才能继续坐享自2013年以来的空头盛宴,其充分利用程序化的交易优势,使其2015年赚得盆满钵满。

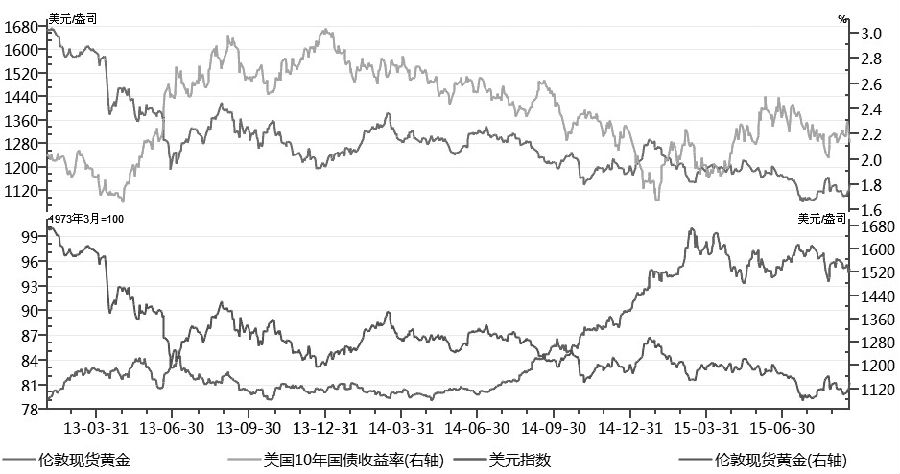

然而,美联储加息难产的结果,令市场倍感意外,国际交易员不得不重新审视自身的交易策略,原本被抑制的影响要素系数或将增加。从黄金与美元、黄金与债券收益率之间的关系来看,美元目前陷入回调通道,而美联储经济展望中将债券收益率预期下调,预计金价将有更多上涨。

中印、欧美加大实物需求

尽管之前世界黄金协会(WGC)曾表示,今年二季度中国黄金需求下降,但事实是上海黄金交易所(SGE)夏季的交割量仍维持在相当强劲的水平。8月通常是中国黄金淡季,但在整个8月中,上海黄金交易所(SGE)的实物黄金交割量非常惊人。在今年第34、33、32、31周,SGE分别交割了59.861吨、73吨、65吨、56吨,整个8月SGE的黄金交割量达到了惊人的302吨,创下纪录。

虽然由于雨季缘故,印度黄金需求受到了影响,在2015财年的第二季度为154.5吨,相比去年同期的205吨大幅下降,但印度即将迎来传统节日以及婚庆的旺季,印度的黄金零售商以及分析人士对于近期黄金销量以及价格走势表现出非常高涨的乐观情绪,预计人们将会大量购买黄金产品作为礼物赠送给亲友,届时黄金需求量将可能提高65%到70%,这种趋势可能一直持续到11月末。预计印度2015财年第三季度的黄金需求量将可能达到263吨左右水平。

在实物贵金属市场,今年最大的利好是欧美地区的强劲需求,“黄金作为家庭保险资产,不应在乎金价表现”的思维正在被“欧美大妈”认可。

第三季度至今,美国的金币销量达到了2013年金价大跌之后的最高水平。数据显示,在今年6―8月,美国鹰金币的需求分别达到7.6万盎司、17万盎司、10.15万盎司。而截至9月18日,9月销量为9.1万盎司。预计整个三季度的总需求量预计将在43.05万盎司左右。

除了美国,一些欧洲国家的实物黄金需求也很强劲。奥地利铸币局的金币销量在7月至8月间同比增长三倍至32.15万盎司。英国皇家铸币局称其金币销量在过去三个月,较二季度增加超过50%。

实物需求旺盛依旧,纸面市场和实物市场之间存在明显分歧,主要是由于目前国际炒家在刻意压低金价,随着其仓位和策略的调整,预计这种局面将随着金价的季节性反弹而得到改善。

全球央行储备增持为四季度金价托底

中东、朝鲜半岛等地缘要素起起伏伏,黄金在这些地区的表现充分体现了其避险保值功能。近期,叙利亚难民问题是全球关注的焦点,陷入战乱的叙利亚国内,以叙利亚货币计的金价在2013年国际金价下跌时逆势大幅上涨,至今已经翻番。同样陷于战争困境中的乌克兰也出现类似的情况,以乌克兰格里夫纳计算的金价在2013年曾经有过下跌,但此后随着局势的升级,金价大幅上涨,今年金价一度距离2014年年初水平翻了四番,目前依然有差不多2.5倍的涨幅。

除了战争,经济出现问题的一些国家金价也同样有不错的表现,比如以巴西雷亚尔计的金价自2013年至目前将近翻番。

黄金在年内下跌近4%至1140美元/盎司附近,这为各国央行购买黄金储备带来便利。全球央行近年来整体趋向于增加黄金储备,自20世纪80年代以来二十多年的削减黄金储备趋势正在消退。

国际货币基金组织(IMF)发布的数据显示,自2005年以来,俄罗斯黄金储备规模大幅增长三倍以上,为1993年以来的最高水平,成为世界第六大黄金持有国,仅次于中国。截至9月,俄罗斯已经连续第21个月增持黄金储备。实际上除了俄罗斯之外,中国、哈萨克斯坦、乌克兰和白俄罗斯也在加速储备黄金。其中,中国持续扩大黄金储备对于黄金价格更多是一种基础性支撑而非短期影响因素,人民币国际化与黄金储备战略同步运行,是中国央行的重要战略,总体而言,中国持续增加黄金储备对黄金市场是利好。我们预计全球央行总体在下半年将持续买入黄金,这对金价将提供支撑。

总而言之,对美联储加息预期的严重分歧,使得黄金市场最大的利空因素出现了变化,而其他影响金价的要素更趋向于利多,金价或开启中期反弹模式。

(作者单位:招金期货)

您需要 [注册] 或 [登陆] 后才能发表点评